Dlaczego firmy afiliacyjne powinny korzystać z operatorów płatności?

Dowiedz się, dlaczego operatorzy płatności są niezbędni dla firm afiliacyjnych. Poznaj korzyści w zakresie bezpieczeństwa, automatyzacji, zgodności i zarządzani...

Dowiedz się, jak działają operatorzy płatności, jaka jest ich rola w transakcjach, jakie stosują środki bezpieczeństwa, jakie są koszty oraz jak wybrać.

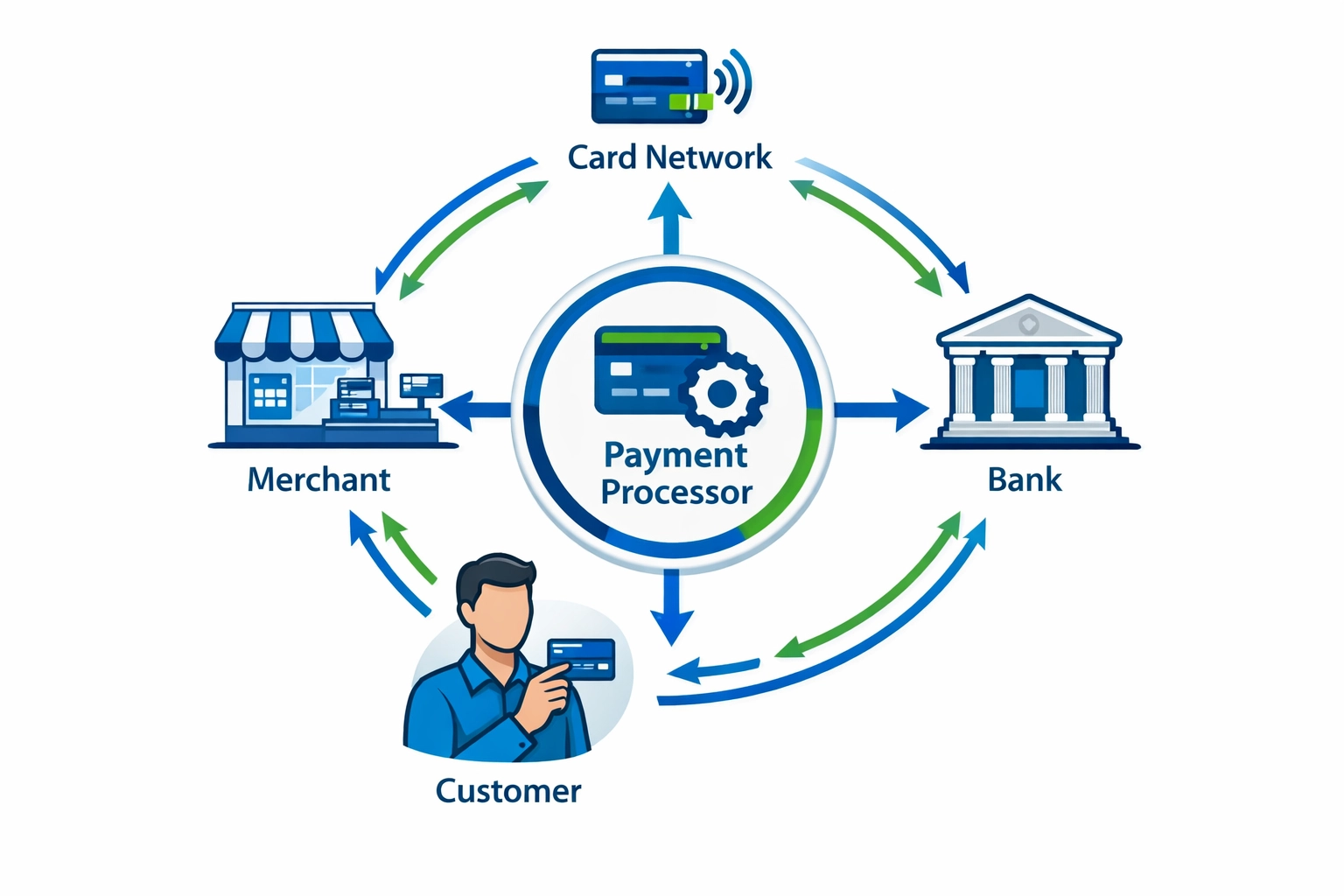

Operatorzy płatności to wyspecjalizowane firmy świadczące usługi finansowe, które pełnią rolę kluczowych pośredników pomiędzy sprzedawcami a instytucjami finansowymi, umożliwiając bezpieczne i sprawne realizowanie transakcji elektronicznych. Gdy klient dokonuje zakupu kartą kredytową, debetową lub portfelem cyfrowym, operator płatności obsługuje złożone procesy „w tle” — przekazuje dane transakcji, weryfikuje środki i przelewa pieniądze z rachunku klienta na konto sprzedawcy. Firmy te przetwarzają codziennie miliardy transakcji na całym świecie, a najwięksi operatorzy, tacy jak Stripe, Square czy Adyen, realizują ponad bilion dolarów obrotu rocznie. Bez operatorów płatności współczesny handel nie byłby możliwy — to niewidzialny fundament każdej transakcji online, płatności kartą w sklepie czy płatności cyfrowej.

Ekosystem przetwarzania płatności obejmuje wielu wyspecjalizowanych uczestników, z których każdy pełni kluczową rolę, dbając o sprawny i bezpieczny przebieg transakcji. Zrozumienie tych podmiotów pomaga sprzedawcom docenić złożoność procesu i zrozumieć, dlaczego każdy z nich jest niezbędny do pełnej obsługi płatności.

| Uczestnik | Rola | Odpowiedzialność |

|---|---|---|

| Klient | Inicjuje transakcję | Podaje dane i środki płatnicze |

| Sprzedawca | Sprzedaje produkty/usługi | Przyjmuje płatności i realizuje zamówienia |

| Operator płatności | Przekazuje dane transakcji | Bezpiecznie przesyła informacje między wszystkimi stronami |

| Bramka płatnicza | Przechwytuje dane płatnicze | Szyfruje i bezpiecznie przesyła dane karty |

| Sieci kartowe | Ustalają zasady i standardy | Visa, Mastercard, Amex obsługują systemy transakcyjne |

| Bank wydający | Wydaje kartę klientowi | Zatwierdza/odrzuca transakcję, przechowuje środki klienta |

| Bank rozliczeniowy | Prowadzi konto sprzedawcy | Przyjmuje środki i przelewa je na konto sprzedawcy |

Każdy z tych podmiotów działa wspólnie, tworząc system sztafetowy, w którym informacje o płatności przepływają od klienta przez systemy sprzedawcy, sieci kartowe, aż do banku wydającego w celu zatwierdzenia, a następnie z powrotem przez bank rozliczeniowy na konto sprzedawcy. Ta skoordynowana współpraca gwarantuje autoryzację, weryfikację i prawidłowe rozliczenie transakcji przy zachowaniu bezpieczeństwa na każdym etapie procesu.

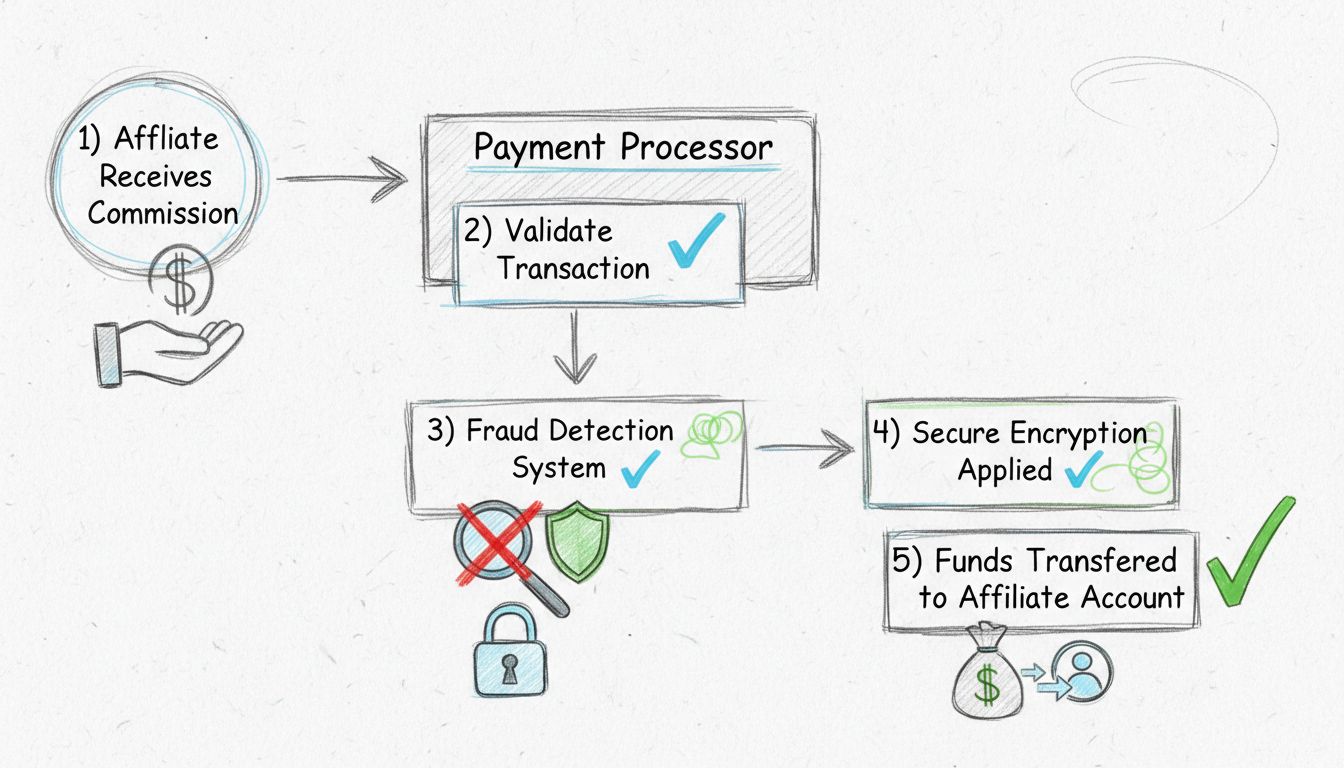

Proces przetwarzania płatności odbywa się według precyzyjnej sekwencji kroków, z których autoryzacja trwa zwykle tylko 2-3 sekundy, choć rozliczenie zajmuje więcej czasu. Oto jak wygląda typowa ścieżka transakcji:

Inicjacja autoryzacji – Klient przekazuje dane płatnicze (poprzez przeciągnięcie, zbliżenie karty lub wpisanie danych online), a system sprzedawcy przechwytuje te informacje i przesyła je do operatora płatności przez bezpieczną bramkę płatniczą. Bramka szyfruje wszystkie wrażliwe dane na czas transmisji.

Weryfikacja transakcji – Operator płatności przesyła zaszyfrowane dane do odpowiedniej sieci kartowej (Visa, Mastercard itd.), która następnie przekierowuje je do banku wydającego klienta. Bank sprawdza: czy karta jest aktywna, czy są wystarczające środki, czy transakcja pasuje do typowych zachowań klienta, czy kody zabezpieczające i adres rozliczeniowy są poprawne.

Odpowiedź autoryzacyjna – W ciągu kilku sekund bank wydający przesyła komunikat o zatwierdzeniu lub odrzuceniu transakcji przez sieć kartową do operatora oraz sprzedawcy. W przypadku akceptacji generowany jest kod autoryzacyjny jako dowód realizacji. Odrzucenie transakcji jest uzasadniane (np. brak środków, podejrzenie oszustwa).

Proces rozliczenia – Autoryzacja nie powoduje natychmiastowego przelewu środków, lecz ich rezerwację na koncie klienta. Pod koniec dnia roboczego system sprzedawcy grupuje zatwierdzone transakcje i przekazuje je do operatora w celu rozliczenia. Operator przesyła je do sieci kartowych, które kontaktują się z bankami wydającymi, by zakończyć transfery.

Wpłata środków – Po zakończeniu rozliczenia środki trafiają z banków wydających przez sieci kartowe i operatora płatności do banku rozliczeniowego sprzedawcy, który wpłaca pieniądze na firmowe konto. Zależnie od operatora i wybranego trybu, trwa to zwykle 1-3 dni roboczych, choć niektórzy oferują wypłaty tego samego lub następnego dnia za dodatkową opłatą.

Choć operatorzy płatności i agenci rozliczeniowi (merchant acquirerzy) ściśle współpracują, pełnią odmienne funkcje w ekosystemie płatności. Wielu sprzedawców myli te pojęcia, a ich rozróżnienie jest kluczowe przy wyborze partnerów płatniczych.

| Aspekt | Operator płatności | Agent rozliczeniowy |

|---|---|---|

| Główna rola | Bezpieczne przekazywanie danych transakcji | Zakłada i prowadzi konta sprzedawców |

| Relacja ze sprzedawcą | Często pośrednia; współpraca przez agenta | Bezpośrednia relacja; ocenia ryzyko sprzedawcy |

| Zarządzanie ryzykiem | Skupia się na bezpieczeństwie i zapobieganiu oszustwom | Ocenia wiarygodność sprzedawcy i przejmuje ryzyko fraudów |

| Obsługa danych | Przesyła i szyfruje dane płatnicze | Przechowuje dane konta sprzedawcy i informacje o rozliczeniach |

| Rozliczenia | Koordynuje proces rozliczeniowy | Przyjmuje środki i przelewa je na konto sprzedawcy |

Operatorzy płatności skupiają się głównie na technicznych aspektach obsługi transakcji — zapewniają bezpieczny i sprawny przepływ danych pomiędzy wszystkimi stronami. Wdrażają szyfrowanie, tokenizację i systemy wykrywania oszustw. Agenci rozliczeniowi to licencjonowane instytucje finansowe, które nawiązują bezpośrednie relacje ze sprzedawcami, oceniają ryzyko, prowadzą rachunki, zarządzają obciążeniami zwrotnymi (chargebackami) i odpowiadają za środki rozliczeniowe. Współczesne firmy, takie jak PostAffiliatePro, często łączą obie funkcje, oferując sprzedawcy jedno kompleksowe rozwiązanie do obsługi wszystkich płatności.

Operatorzy płatności wdrażają wiele warstw zabezpieczeń, chroniąc wrażliwe dane oraz zapobiegając nadużyciom. Środki te są wymagane przepisami prawa oraz standardami branżowymi.

Zgodność z PCI DSS – Standard PCI DSS (Payment Card Industry Data Security Standard) jest obowiązkową normą bezpieczeństwa, którą muszą spełniać wszyscy operatorzy płatności. Wymaga on szyfrowania danych kartowych, regularnych testów bezpieczeństwa, kontroli dostępu oraz stałego monitoringu. Operatorzy z certyfikatem PCI poziomu 1 przechodzą coroczne audyty prowadzone przez kwalifikowanych audytorów bezpieczeństwa, by spełnić ponad 300 wymagań.

Szyfrowanie i tokenizacja – Operatorzy płatności stosują szyfrowanie, aby zamienić dane karty na nieczytelny kod podczas transmisji, dzięki czemu nawet przechwycone dane nie mogą zostać wykorzystane. Tokenizacja idzie dalej — prawdziwe numery kart są zastępowane losowymi ciągami znaków na potrzeby przechowywania, więc sprzedawca nigdy nie gromadzi prawdziwych danych kart na swoich systemach.

Systemy wykrywania oszustw – Nowoczesne systemy wykorzystują sztuczną inteligencję i uczenie maszynowe do wykrywania podejrzanych wzorców transakcji w czasie rzeczywistym. Wychwytują one nietypowe zakupy, transakcje z ryzykownych lokalizacji i inne anomalie mogące świadczyć o oszustwie, umożliwiając odrzucenie podejrzanych transakcji zanim zostaną sfinalizowane.

Zarządzanie chargebackami – Gdy klienci zgłaszają reklamacje do banków, operatorzy płatności wspierają sprzedawców w obsłudze chargebacków, dostarczając narzędzi do monitorowania sporów, zbierania dowodów i składania wyjaśnień. Ochrona ta jest kluczowa, bo chargebacki mogą powodować poważne straty finansowe i utratę reputacji.

Każda transakcja przetwarzana przez operatora płatności wiąże się z wieloma opłatami, które trafiają do różnych podmiotów. Zrozumienie tych kosztów pomaga sprzedawcom wybrać odpowiedniego operatora i negocjować korzystniejsze warunki.

| Rodzaj opłaty | Opis | Odbiorca opłaty |

|---|---|---|

| Opłaty interchange | Podstawowy koszt ustalany przez sieci kart | Bank wydający kartę |

| Opłaty sieciowe | Opłaty za utrzymanie i działanie sieci | Sieci kartowe (Visa, Mastercard itp.) |

| Marża operatora | Zysk operatora płatności | Operator płatności |

| Opłaty miesięczne | Opłaty za prowadzenie i obsługę konta | Operator płatności |

| Opłaty PCI | Koszt utrzymania zgodności z normami bezpieczeństwa | Operator płatności |

| Opłaty chargeback | Opłata za obsługę reklamacji transakcji | Operator płatności |

Operatorzy płatności oferują zwykle trzy główne modele rozliczeń. Interchange-plus polega na doliczaniu stałej marży do podstawowej stawki interchange, zapewniając przejrzystość kosztów. Stawka ryczałtowa (flat-rate) oznacza tę samą prowizję dla wszystkich transakcji, niezależnie od rodzaju karty — ułatwia to budżetowanie, choć może być droższe przy kartach premium. Model progowy (tiered) przypisuje transakcje do różnych kategorii (kwalifikowane, półkwalifikowane, niekwalifikowane) o różnych stawkach — daje to pewien kompromis, ale zmniejsza przejrzystość. Najlepszy model zależy od wolumenu transakcji, rodzaju kart i profilu działalności. Duże firmy zwykle korzystają na modelu interchange-plus, a mniejsze — na prostocie stawki ryczałtowej.

Wybór operatora płatności to decyzja, która wpływa na działanie firmy, koszty i doświadczenie klienta. Kilka kluczowych czynników powinno determinować Twój wybór i zagwarantować, że partner będzie rozwijał się razem z Twoim biznesem.

Możliwości integracji są kluczowe — operator powinien bezproblemowo współpracować z Twoimi systemami, w tym POS, sklepem online, księgowością i zarządzaniem magazynem. Funkcje bezpieczeństwa muszą być kompleksowe: zgodność z PCI DSS, szyfrowanie, tokenizacja i narzędzia antyfraudowe. Konkurencyjne ceny są ważne, ale zwracaj uwagę na całkowity koszt obsługi (licz wszystkie opłaty, nie tylko prowizje). Wsparcie techniczne powinno być szybkie, kompetentne i dostępne wieloma kanałami. Skalowalność gwarantuje, że operator obsłuży wzrost Twojej firmy bez konieczności zmiany systemów. Rozwiązania takie jak PostAffiliatePro łączą obsługę płatności z zarządzaniem afiliacją, pozwalając wypłacać prowizje partnerom, śledzić transakcje i zarządzać wszystkimi płatnościami w jednej platformie — bez konieczności korzystania z wielu dostawców.

Rynek płatności zmienia się bardzo dynamicznie — pojawiają się nowe metody i technologie. Operatorzy płatności muszą wspierać tę różnorodność, by sprostać oczekiwaniom klientów i maksymalizować sprzedaż.

Portfele cyfrowe – Apple Pay, Google Pay i podobne usługi stanowią już ponad 50% globalnych transakcji e-commerce. Te bezdotykowe metody płatności są wygodne i bezpieczne, a nowoczesny operator powinien je obsługiwać.

Kup teraz, zapłać później (BNPL) – Usługi takie jak Klarna czy Afterpay dynamicznie rosną, zwłaszcza wśród młodszych klientów. Operatorzy coraz częściej integrują opcje BNPL, by udostępnić je sprzedawcom.

Płatności natychmiastowe – Sieci takie jak RTP (USA) czy UPI (Indie) umożliwiają natychmiastowe rozliczenia, omijając tradycyjne sieci kartowe. Przyszłościowi operatorzy wdrażają te szybkie metody płatności.

Mobilne przetwarzanie płatności – Mobilne systemy POS i czytniki umożliwiają przyjmowanie płatności wszędzie, nie tylko w stałych lokalizacjach. Ta elastyczność staje się niezbędna w handlu detalicznym, gastronomii i usługach.

Kryptowaluty i płatności tokenizowane – Choć to wciąż nowość, stablecoiny i tokenizowane depozyty bankowe są testowane przez główne sieci jako potencjalna przyszłość rozliczeń, oferując nowe możliwości transakcji globalnych.

Przyszłość płatności należy do operatorów, którzy szybko adaptują się do zmian, dbając jednocześnie o bezpieczeństwo i zgodność. Wybieraj takich dostawców, którzy inwestują w nowe technologie i aktywnie wspierają nowe metody płatności w miarę ich popularyzacji.

Bramka płatnicza to technologia, która bezpiecznie przechwytuje i szyfruje dane karty przed przekazaniem ich do operatora płatności. Operator płatności obsługuje autoryzację i rozliczenie transakcji, przekazując dane między sprzedawcami, sieciami kart i bankami. Większość firm internetowych potrzebuje obu usług, choć często są one oferowane razem przez dostawców usług płatniczych.

Autoryzacja transakcji zwykle trwa 2-3 sekundy, w tym czasie operator sprawdza środki u banku klienta. Jednak rozliczenie — czyli faktyczny przelew środków na Twoje konto — trwa 1-3 dni roboczych w standardowym trybie. Niektórzy operatorzy oferują szybsze opcje, takie jak wypłata następnego dnia lub tego samego dnia, za dodatkową opłatą.

PCI DSS (Payment Card Industry Data Security Standard) to obowiązkowe ramy bezpieczeństwa, których muszą przestrzegać wszyscy operatorzy płatności, by chronić dane posiadaczy kart. Wymaga ona szyfrowania, regularnych testów bezpieczeństwa, kontroli dostępu oraz monitoringu. Brak zgodności może skutkować wysokimi karami i utratą reputacji firmy.

Tak, nowoczesne systemy płatności obsługują karty kredytowe, debetowe, portfele cyfrowe (Apple Pay, Google Pay), przelewy bankowe, e-czeki oraz coraz częściej usługi BNPL. Wsparcie dla wielu metod płatności zwiększa konwersję i satysfakcję klientów, pozwalając im płacić w preferowany przez siebie sposób.

Opłaty interchange to podstawowe koszty ustalane przez sieci kart (Visa, Mastercard itp.) za obsługę transakcji kartą. Te opłaty trafiają do banku wydającego kartę i wynoszą zwykle 1-3% wartości transakcji. Stawki ustalają sieci kart, a nie indywidualni operatorzy, choć operatorzy doliczają własną marżę.

Operatorzy płatności stosują wiele metod zapobiegania oszustwom, takich jak szyfrowanie, tokenizacja, monitorowanie transakcji w czasie rzeczywistym, detekcja anomalii oparta na sztucznej inteligencji, weryfikacja adresu, sprawdzanie CVV oraz uwierzytelnianie 3D Secure. Narzędzia te współpracują ze sobą, by wykrywać podejrzane wzorce i odrzucać potencjalnie fałszywe transakcje zanim zostaną zrealizowane.

Kluczowe czynniki to konkurencyjne ceny (porównuj całkowite koszty, nie tylko stawki), integracja z istniejącymi systemami, kompleksowe zabezpieczenia, responsywne wsparcie, skalowalność oraz obsługa metod płatności preferowanych przez Twoich klientów. Warto też sprawdzić, czy operator oferuje dodatkowe funkcje jak analityka, płatności cykliczne czy zarządzanie afiliacją.

Tak, operatorzy płatności podlegają ścisłym regulacjom. Muszą stosować się do standardów bezpieczeństwa PCI DSS, przepisów przeciw praniu pieniędzy (AML), wymagań KYC oraz różnych regulacji finansowych zależnych od jurysdykcji. Renomowani operatorzy przechodzą regularne audyty i utrzymują certyfikaty potwierdzające zgodność.

Efektywnie zarządzaj wypłatami dla partnerów dzięki naszemu zintegrowanemu rozwiązaniu do obsługi płatności. Automatyzuj wypłaty, śledź transakcje, zapewnij zgodność i rozwijaj swój program partnerski — wszystko w jednej, potężnej platformie.

Dowiedz się, dlaczego operatorzy płatności są niezbędni dla firm afiliacyjnych. Poznaj korzyści w zakresie bezpieczeństwa, automatyzacji, zgodności i zarządzani...

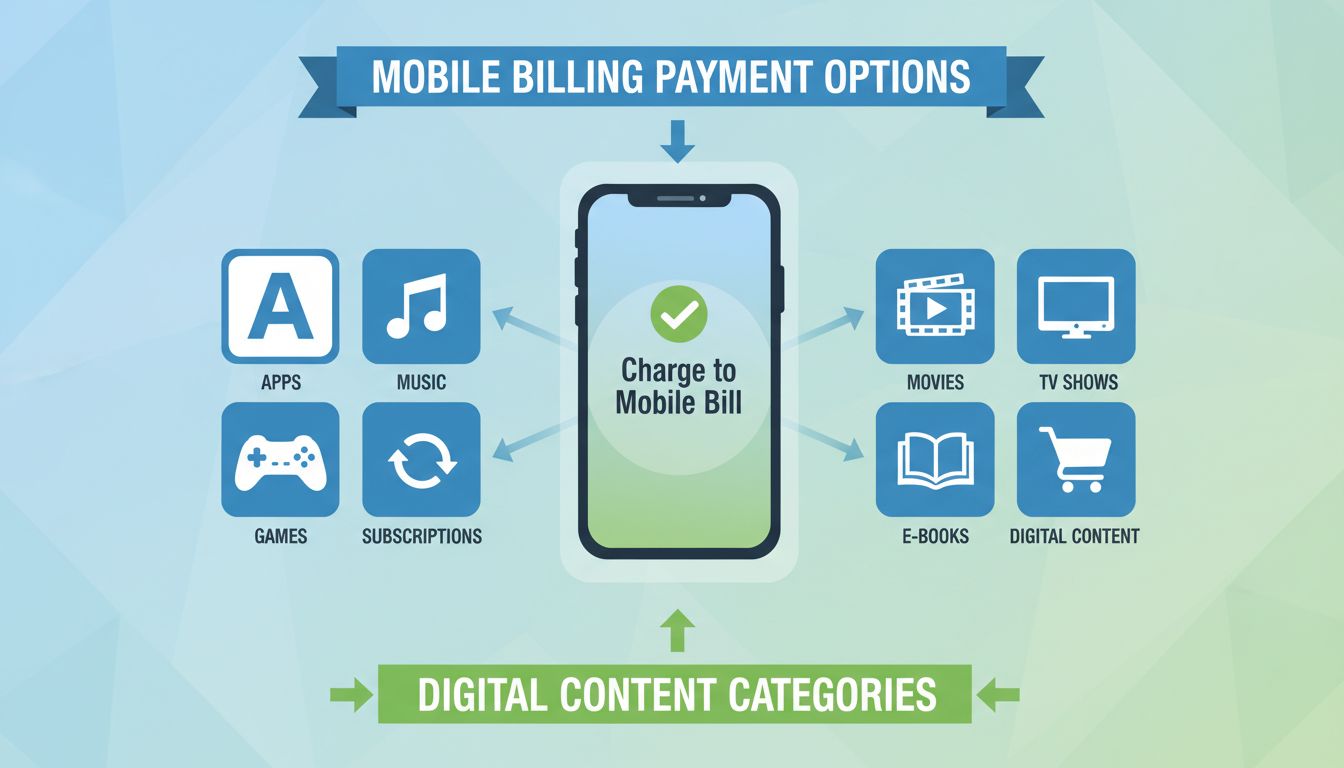

Dowiedz się, co możesz kupić za pomocą płatności mobilnych w 2025 roku. Poznaj aplikacje, subskrypcje, treści cyfrowe oraz jak działa rozliczanie przez operator...

Dowiedz się, jak włączyć płatności mobilne u swojego operatora. Przewodnik krok po kroku dotyczący konfiguracji rozliczeń operatora dla zakupów w aplikacjach, t...

Zgoda na Pliki Cookie

Używamy plików cookie, aby poprawić jakość przeglądania i analizować nasz ruch. See our privacy policy.