Terminy płatności podatków i kary za opóźnienia 2025

Dowiedz się, kiedy przypadają terminy płatności podatków, jakie są harmonogramy płatności kwartalnych oraz konsekwencje opóźnień w płatnościach podatkowych. Poz...

Kompletny przewodnik po obliczaniu szacunkowych kwartalnych zaliczek podatkowych dla osób samozatrudnionych i marketerów afiliacyjnych. Poznaj wymagania IRS, terminy płatności oraz metody obliczania podatku na rok 2025.

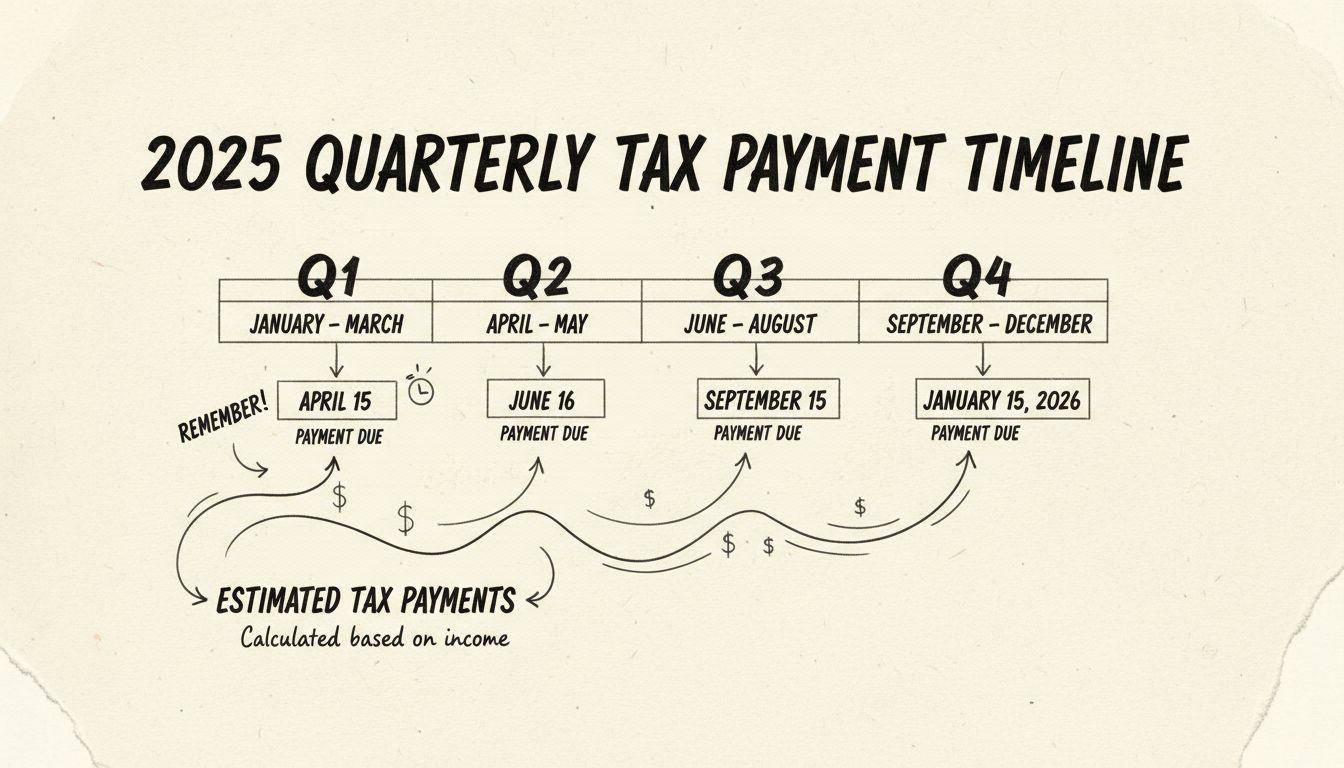

W USA, jeśli Twój dochód przekracza 600 USD miesięcznie, IRS wymaga wpłaty szacunkowych kwartalnych zaliczek podatkowych na formularzu 1040-ES. Oblicz swój kwartalny dochód podlegający opodatkowaniu, odejmując kwalifikowane koszty działalności od przychodu brutto, a następnie zastosuj podatek od samozatrudnienia (15,3%) i stawki podatku federalnego. Płatności należy dokonać do 15 kwietnia, 16 czerwca, 15 września i 15 stycznia następnego roku.

Szacunkowe kwartalne podatki to obowiązkowe zaliczki, które osoby samozatrudnione, marketerzy afiliacyjni oraz właściciele firm muszą wpłacać do IRS w ciągu roku. Stany Zjednoczone działają w systemie podatkowym „pay-as-you-go”, co oznacza, że nie możesz poczekać z zapłatą wszystkich podatków do 15 kwietnia, jeśli jesteś samozatrudniony lub uzyskujesz znaczące dochody bez potrąceń przez pracodawcę. IRS wymaga tych kwartalnych wpłat, aby podatnicy regulowali swoje zobowiązania podatkowe stopniowo, a nie jednorazowo podczas rozliczenia rocznego. System ten pomaga uniknąć kar za niedopłatę i zapewnia zgodność z federalnym prawem podatkowym.

Próg wymagający wpłat szacunkowych kwartalnych zaliczek podatkowych jest stosunkowo niski. Jeśli spodziewasz się, że po uwzględnieniu potrąceń i zwrotnych kredytów będziesz winien 1 000 USD lub więcej podatku federalnego, musisz wpłacać zaliczki. Dla marketerów afiliacyjnych i osób samozatrudnionych, które zarabiają więcej niż 600 USD miesięcznie, kwartalne wpłaty są zazwyczaj wymagane. IRS traktuje te wymogi bardzo poważnie, a brak terminowych wpłat może skutkować nałożeniem kar i odsetek narastających z czasem.

Pierwszym krokiem w obliczaniu szacunkowych kwartalnych podatków jest określenie dochodu do opodatkowania w danym kwartale. Zacznij od zsumowania wszystkich przychodów uzyskanych w danym trzymiesięcznym okresie, w tym prowizji afiliacyjnych, opłat konsultingowych, pracy freelancerskiej i innych dochodów z samozatrudnienia. To jest Twój przychód brutto za kwartał. Po ustaleniu łącznego przychodu brutto możesz odliczyć kwalifikowane koszty działalności bezpośrednio związane z uzyskaniem tego dochodu.

Do kwalifikowanych kosztów uzyskania przychodu dla marketerów afiliacyjnych i osób samozatrudnionych należą wydatki na biuro domowe (obliczane według uproszczonej stawki 5 USD za stopę kwadratową lub na podstawie rzeczywistych kosztów), sprzęt i materiały, subskrypcje oprogramowania, koszty reklamy i marketingu, hosting stron internetowych i domen, szkolenia i rozwój zawodowy, wyjazdy służbowe i posiłki (odliczane w 50%), a także składki na ubezpieczenia. Kluczową zasadą jest, aby wydatki były normalne i niezbędne w prowadzeniu działalności. Po odjęciu wszystkich kwalifikowanych kosztów od przychodu brutto otrzymujesz dochód netto z działalności, który stanowi podstawę do obliczenia podatku.

Podatek od samozatrudnienia to istotny element, który wielu marketerów afiliacyjnych pomija podczas kalkulacji szacunkowych podatków kwartalnych. W przeciwieństwie do pracowników, którym składki na Social Security i Medicare potrąca pracodawca, osoby samozatrudnione muszą opłacać zarówno część pracodawcy, jak i pracownika tych podatków. Stawka podatku od samozatrudnienia na rok 2025 wynosi 15,3%, z czego 12,4% stanowi podatek na Social Security, a 2,9% na Medicare.

Aby obliczyć podatek od samozatrudnienia, pomnóż dochód netto z działalności przez 92,35% (uwzględniając odliczenie części pracodawcy), a następnie wynik przez 15,3%. Na przykład przy dochodzie netto z samozatrudnienia 10 000 USD za kwartał: 10 000 × 0,9235 × 0,153 = 1 414 USD. Możesz jednak odliczyć połowę podatku od samozatrudnienia (50%) przy obliczaniu dochodu do opodatkowania (AGI), co daje pewną ulgę podatkową. To odliczenie zmniejsza Twój dochód do opodatkowania i ostatecznie obniża należny podatek federalny.

| Poziom dochodu | Stawka podatku od samozatrudnienia | Stawka Medicare | Stawka Social Security |

|---|---|---|---|

| Do 176 100 USD (2025) | 15,3% | 2,9% | 12,4% |

| Powyżej 176 100 USD | 2,9% + 0,9% dodatkowego Medicare | 2,9% + 0,9% | 12,4% (limit) |

Po obliczeniu podatku od samozatrudnienia należy ustalić zobowiązanie z tytułu podatku dochodowego według stawek federalnych, w oparciu o dochód do opodatkowania. Stany Zjednoczone stosują progresywny system podatkowy z wieloma progami, które różnią się w zależności od statusu rozliczenia. W roku 2025 federalne stawki podatkowe wynoszą od 10% do 37%, w zależności od łącznego dochodu do opodatkowania i statusu rozliczenia.

Dla osób rozliczających się indywidualnie progi podatkowe na 2025 rok to: 10% dla dochodu do 11 925 USD; 12% od 11 925 do 48 475 USD; 22% od 48 475 do 103 350 USD; 24% od 103 350 do 197 300 USD; 32% od 197 300 do 250 525 USD; 35% od 250 525 do 626 350 USD; i 37% powyżej 626 350 USD. Dla małżeństw rozliczających się wspólnie progi są znacznie wyższe, co pozwala na korzyść z rozdzielenia dochodu. Należy pamiętać, że progi są corocznie waloryzowane o inflację, dlatego warto sprawdzić aktualne stawki podczas obliczeń.

Przeanalizujmy praktyczny przykład, jak obliczyć szacunkowe kwartalne podatki. Załóżmy, że jesteś marketerem afiliacyjnym z następującymi kwartalnymi przychodami i wydatkami:

Kwartalne przychody i wydatki:

Obliczenia podatku od samozatrudnienia:

Dochód do opodatkowania (AGI):

Podatek dochodowy federalny (przy rozliczeniu indywidualnym):

IRS ustalił konkretne terminy wpłat szacunkowych kwartalnych podatków w ciągu roku. Daty te są stałe i nie zmieniają się, niezależnie od weekendów czy świąt (jeśli termin wpłaty przypada na weekend lub święto, masz czas do następnego dnia roboczego). Terminy wpłat szacunkowych zaliczek na rok 2025 to:

Masz do dyspozycji wiele wygodnych sposobów opłacania zaliczek podatkowych. System IRS Direct Pay umożliwia bezpłatny przelew bezpośrednio z konta bankowego. Możesz także skorzystać z Electronic Federal Tax Payment System (EFTPS), który oferuje płatności online i telefoniczne. Płatności kartą kredytową lub debetową są akceptowane przez autoryzowanych operatorów płatności (pobierają prowizję). Dodatkowo możesz wysłać czek lub przekaz pieniężny wraz z kuponem z formularza 1040-ES na odpowiedni adres IRS w zależności od stanu zamieszkania.

IRS nakłada kary za niedopłatę szacunkowych podatków, jeśli nie wpłacasz wystarczająco dużo w ciągu roku. Ogólnie możesz uniknąć kar, jeśli spełnisz jeden z warunków: zalegasz z podatkiem poniżej 1 000 USD po odjęciu potrąceń i kredytów, wpłaciłeś co najmniej 90% bieżącego zobowiązania podatkowego lub wpłaciłeś 100% podatku wykazanego w zeznaniu za poprzedni rok (110%, jeśli Twój AGI za poprzedni rok przekraczał 150 000 USD). Te zasady bezpiecznej przystani zapewniają elastyczność podatnikom o nieregularnych dochodach.

Jeśli Twoje dochody są nierównomierne w ciągu roku, możesz skorzystać z metody rat rocznych (annualized income installment method), aby uniknąć lub zmniejszyć kary. Pozwala ona obliczać różne wysokości zaliczek na każdy kwartał w zależności od rzeczywistego momentu uzyskania dochodu, zamiast wpłacać równe kwoty kwartalne. Przykładowo, jeśli większość prowizji afiliacyjnych uzyskujesz w czwartym kwartale, możesz wpłacać mniejsze zaliczki w pierwszych trzech kwartałach i większą w czwartym. Wymaga to złożenia formularza 2210 wraz z zeznaniem podatkowym, aby udokumentować wyliczenia.

Marketerzy afiliacyjni mają specyficzne sytuacje podatkowe, które wymagają szczególnej uwagi podczas obliczania szacunkowych kwartalnych podatków. Dochody mogą znacznie się różnić z kwartału na kwartał w zależności od sezonowości, wyników kampanii i harmonogramów wypłat programów afiliacyjnych. Niektóre sieci afiliacyjne wypłacają co miesiąc, inne kwartalnie lub według innych cykli, co utrudnia śledzenie dochodów. PostAffiliatePro oferuje kompleksowe narzędzia do monitorowania przychodów i raportowania, które pomagają precyzyjnie śledzić zarobki przez cały rok i ułatwiają prawidłowe wyliczenie zaliczek podatkowych.

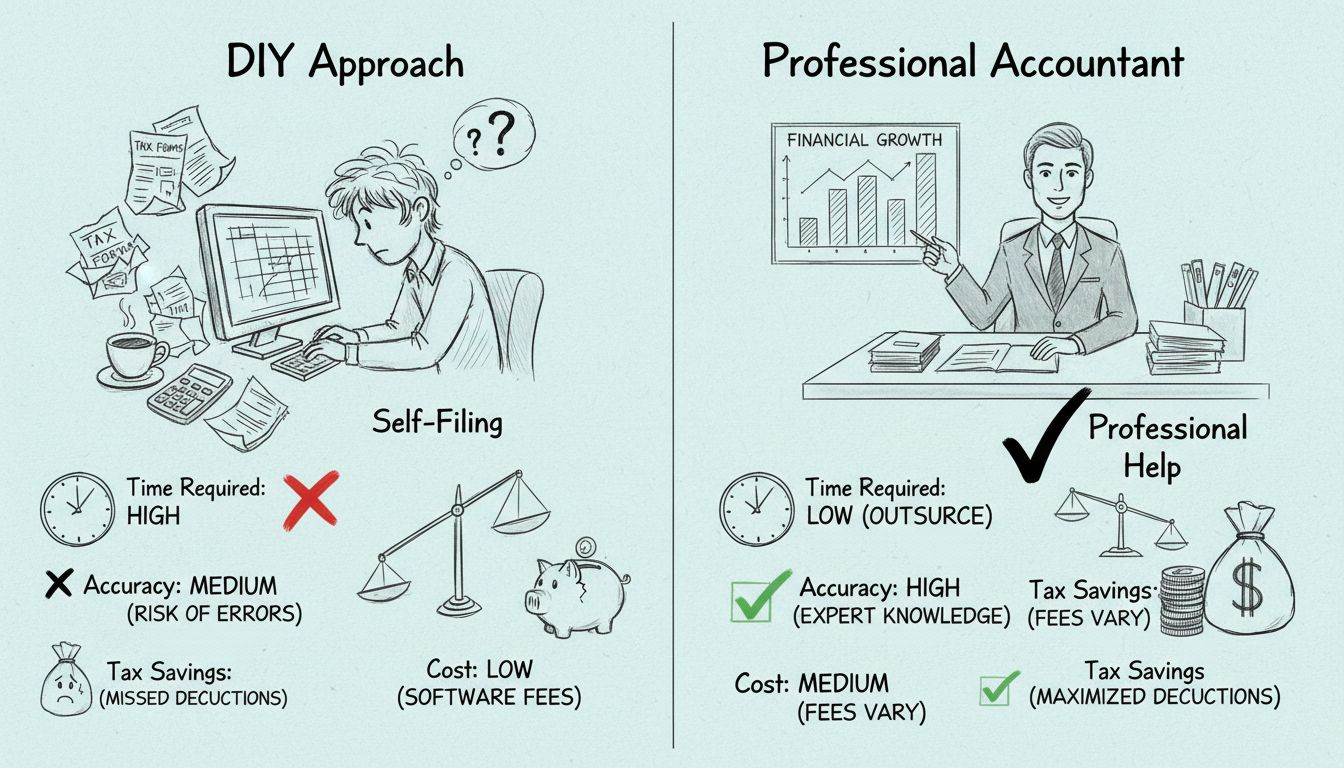

Dodatkowo marketerzy afiliacyjni często mają wiele kosztów uzyskania przychodu, które mogą znacząco zmniejszyć zobowiązania podatkowe. Należą do nich wydatki na narzędzia marketingu afiliacyjnego, platformy mailingowe, oprogramowanie analityczne, narzędzia do tworzenia treści czy reklamy. Skrupulatne prowadzenie dokumentacji wszystkich wydatków biznesowych przez cały rok jest kluczowe dla zmaksymalizowania odliczeń i minimalizacji podatków. Wielu marketerów korzysta z oprogramowania księgowego lub pomocy doradcy podatkowego, aby mieć pewność, że wykorzystują wszystkie możliwe odliczenia i prawidłowo obliczają zaliczki.

Twoje szacunkowe zaliczki podatkowe nie są stałe przez cały rok. Jeśli Twoje dochody znacznie się zmienią lub zauważysz, że przeszacowałeś lub niedoszacowałeś zobowiązanie, możesz skorygować wpłaty na pozostałe kwartały. IRS pozwala na ponowne przeliczenie szacunkowych podatków w dowolnym momencie roku, korzystając z formularza 1040-ES. Jeśli okaże się, że wpłacałeś za dużo, możesz zmniejszyć kolejne kwartalne zaliczki. W przypadku niedopłaty – powinieneś zwiększyć wpłaty, aby uniknąć kar.

Ta elastyczność jest szczególnie cenna dla marketerów afiliacyjnych, których dochody mogą być nieprzewidywalne. Jeśli w danym kwartale uzyskasz wyjątkowo wysokie dochody, natychmiast przelicz swoje zaliczki i zwiększ kwoty wpłat na kolejne kwartały. Podobnie, jeśli kwartał jest słabszy, możesz zmniejszyć kolejne zaliczki. Kluczowe jest, by działać proaktywnie i dostosowywać wpłaty na bieżąco, zamiast czekać do rozliczenia rocznego, by odkryć dużą niedopłatę lub nadpłatę.

Pod koniec roku ważne jest, aby zbilansować wpłacone zaliczki z faktycznym zobowiązaniem podatkowym podczas składania zeznania rocznego. Jeśli wpłaciłeś więcej niż wynosił Twój podatek, otrzymasz zwrot. Jeśli mniej – będziesz musiał dopłacić oraz ewentualnie zapłacić karę i odsetki. Proces rozliczenia jest prosty, jeśli przez cały rok prowadziłeś dokładną dokumentację i terminowo wpłacałeś zaliczki.

Dla marketerów korzystających z PostAffiliatePro szczegółowe raporty platformy znacząco ułatwiają rozliczenie roczne. Możesz wygenerować kompleksowe raporty przychodów, wykazać wszystkie uzyskane prowizje, śledzić wydatki oraz przekazać te dane doradcy podatkowemu lub księgowemu. Prawidłowe prowadzenie dokumentacji przez cały rok eliminuje problemy przy rozliczeniu i zapewnia komplet dokumentów niezbędnych do uzasadnienia odliczeń i wykazania dochodów. Wczesne planowanie podatkowe i dobra organizacja dokumentów pozwolą zaoszczędzić czas, pieniądze i stres przy składaniu zeznania rocznego.

PostAffiliatePro pomaga śledzić przychody afiliacyjne i zarządzać zobowiązaniami podatkowymi dzięki szczegółowym raportom oraz funkcjom monitorowania dochodów. Zautomatyzuj obliczenia prowizji i generuj dokładne raporty finansowe na potrzeby rozliczeń podatkowych.

Dowiedz się, kiedy przypadają terminy płatności podatków, jakie są harmonogramy płatności kwartalnych oraz konsekwencje opóźnień w płatnościach podatkowych. Poz...

Dowiedz się, czy potrzebujesz księgowego do rozliczenia podatków z marketingu afiliacyjnego w 2025 roku. Sprawdź, kiedy samodzielne rozliczenie jest wystarczają...

Odkryj sprawdzone odliczenia podatkowe i strategie dla marketerów afiliacyjnych, które pozwolą obniżyć dochód do opodatkowania. Dowiedz się o odliczeniach za do...

Zgoda na Pliki Cookie

Używamy plików cookie, aby poprawić jakość przeglądania i analizować nasz ruch. See our privacy policy.