Czym jest Positive Pay? Kompletny przewodnik po zapobieganiu oszustwom czekowym

Dowiedz się, czym jest Positive Pay i jak ta zautomatyzowana usługa zarządzania gotówką zapobiega oszustwom czekowym. Poznaj jej działanie, korzyści, koszty i n...

Dowiedz się, jak działa Positive Pay, aby zapobiegać oszustwom czekowym. Poznaj szczegółowy proces, korzyści, rodzaje Positive Pay oraz sposoby ochrony finansów Twojej firmy.

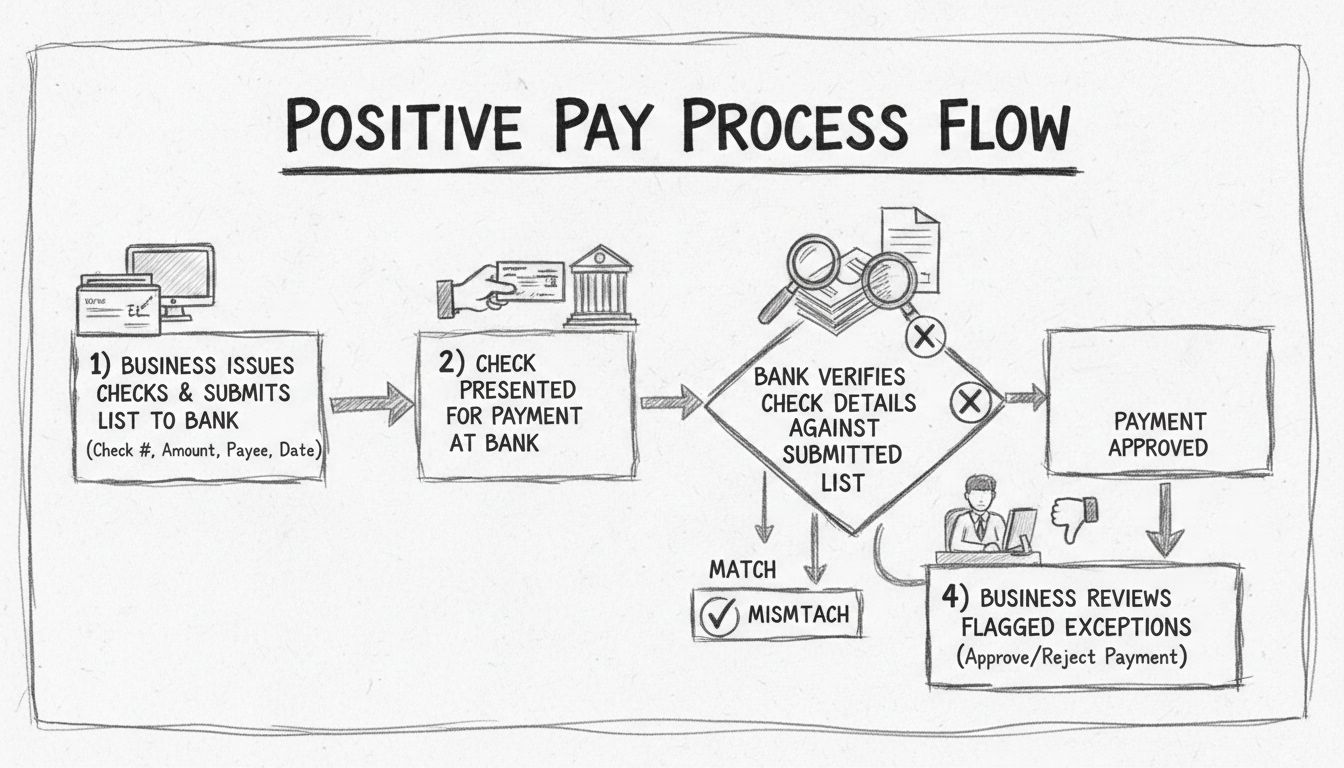

Positive Pay działa poprzez wymaganie od firm przesyłania do banku listy wystawionych czeków. Gdy czek jest przedstawiany do realizacji, bank weryfikuje jego dane z tą listą i oznacza wszelkie rozbieżności do przeglądu.

Positive Pay to oferowana przez banki usługa zapobiegania oszustwom, która staje się coraz bardziej niezbędna we współczesnych realiach finansowych. Według najnowszych danych z 2024 roku, oszustwa czekowe pozostają najczęstszym rodzajem oszustw płatniczych – aż 65% organizacji zgłaszało przypadki oszustw związanych z czekami. Ten niepokojący wskaźnik podkreśla, dlaczego wdrożenie skutecznych środków bezpieczeństwa, takich jak Positive Pay, jest kluczowe dla firm każdej wielkości. System działa jak zautomatyzowany strażnik, dopuszczając do realizacji wyłącznie legalne i autoryzowane czeki, a każdą podejrzaną lub zmodyfikowaną transakcję natychmiast oznacza do przeglądu.

Podstawowa zasada działania Positive Pay jest prosta, ale skuteczna: weryfikacja przed wypłatą. Zamiast wykrywać fałszywe czeki dopiero po ich realizacji i utracie środków, Positive Pay wychwytuje niezgodności w czasie rzeczywistym, dając Twojej firmie możliwość reakcji zanim nastąpi jakakolwiek strata. Takie proaktywne podejście sprawiło, że system jest nieodzownym narzędziem dla organizacji chcących zwiększyć bezpieczeństwo finansowe i mieć większą kontrolę nad wydatkami.

Proces Positive Pay składa się z precyzyjnie zaplanowanych etapów, które maksymalizują wykrywanie oszustw przy zachowaniu efektywności operacyjnej. Zrozumienie każdego z nich jest kluczowe dla skutecznego wdrożenia systemu. Całość rozpoczyna się, gdy Twoja organizacja wystawia czeki i generuje szczegółową listę z najważniejszymi danymi każdego czeku. Lista powinna zawierać numer czeku, datę wystawienia, kwotę płatności oraz nazwisko odbiorcy – tworząc w ten sposób cyfrowy odcisk palca każdego autoryzowanego czeku.

Po skompletowaniu takiej listy kolejnym istotnym krokiem jest jej przesłanie do banku. Większość nowoczesnych banków umożliwia bezpieczne przesyłanie tych danych przez internet, w formie plików CSV lub bezpośrednio przez API. Przesłana lista stanowi punkt odniesienia dla wszystkich przyszłych prezentacji czeków. Bank przechowuje te informacje w bezpiecznej bazie, gotowej do natychmiastowego porównania, gdy jakikolwiek czek zostanie przedstawiony do realizacji.

W momencie, gdy czek zostaje przekazany do realizacji – bez względu na to, czy jest zdeponowany w oddziale, za pomocą depozytu mobilnego, czy rozliczany przez clearing – system Positive Pay w banku natychmiast przystępuje do działania. Automatycznie porównuje dane z czeku z listą przesłaną przez Twoją firmę. Ta weryfikacja odbywa się w ułamku sekundy, sprawdzając numer, kwotę, nazwisko odbiorcy i datę, aby zapewnić pełną zgodność z autoryzowanymi zapisami.

Proces weryfikacji prowadzi do jednego z dwóch rezultatów, każdy skutkuje inną reakcją. Jeśli dane czeku idealnie zgadzają się z przesłaną listą – numer się zgadza, kwota jest identyczna, odbiorca właściwy, a data odpowiednia – bank przetwarza czek bez opóźnień czy dodatkowych działań. Zapewnia to płynność legalnych płatności bez zbędnych komplikacji.

Jeśli jednak zostaną wykryte rozbieżności, system natychmiast oznacza czek jako wyjątek. Rozbieżności mogą dotyczyć zmienionej kwoty, innego odbiorcy, nierozpoznanego numeru czeku czy nieoczekiwanej daty. W takim przypadku bank informuje Twoją firmę za pośrednictwem bankowości internetowej, przekazując szczegóły dotyczące wykrytej niezgodności. Dział finansowy może wtedy przejrzeć zakwestionowaną transakcję i zdecydować, czy ją zaakceptować, czy odrzucić.

To właśnie na tym etapie Positive Pay pokazuje swoją prawdziwą wartość. To Twoja firma decyduje, które czeki zostaną zrealizowane, co pozwala wychwycić próby oszustwa zanim dojdzie do utraty środków. Jeśli uznasz, że oznaczony czek jest legalny – np. przez błąd w danych lub nietypową, ale autoryzowaną transakcję – możesz go zatwierdzić. Jeśli natomiast rozpoznasz oszustwo lub nieuprawnioną płatność, możesz zlecić bankowi całkowite odrzucenie czeku, zapobiegając stracie pieniędzy.

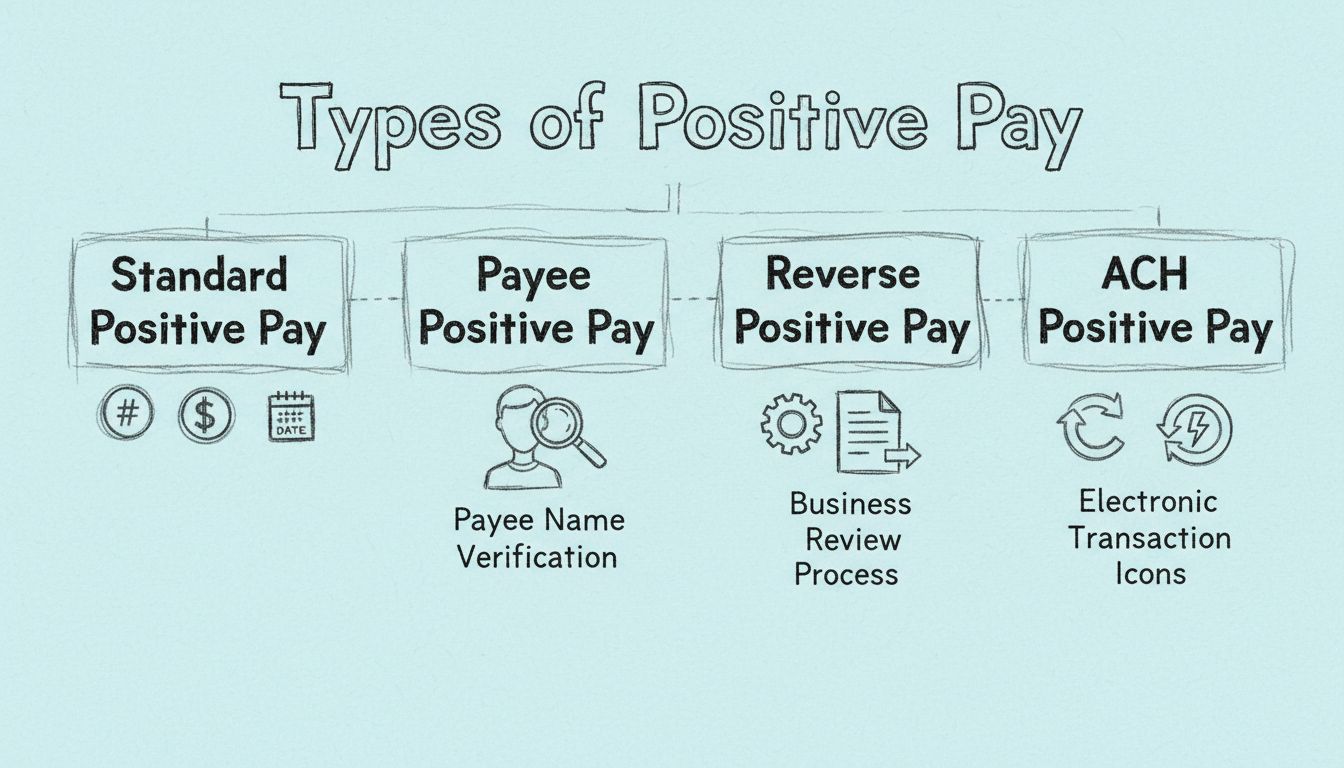

| Rodzaj | Zakres | Szczegóły weryfikacji | Najlepsze dla |

|---|---|---|---|

| Standard Positive Pay | Zapobieganie oszustwom czekowym | Numer czeku, kwota, numery rozliczeniowe/konta, data | Firmy potrzebujące podstawowej ochrony |

| Payee Positive Pay | Zaawansowana ochrona przed oszustwami | Numer czeku, kwota, odbiorca, numery rozliczeniowe/konta, data | Organizacje wymagające maksymalnej ochrony |

| Reverse Positive Pay | Weryfikacja kontrolowana przez firmę | Wszystkie przedstawione czeki sprawdzane przez firmę | Firmy chcące mieć pełną kontrolę i wgląd |

| ACH Positive Pay | Zapobieganie oszustwom elektronicznym | Autoryzowani dostawcy, kwoty, szczegóły transakcji | Firmy korzystające z przelewów elektronicznych |

Instytucje finansowe oferują różne odmiany Positive Pay, dostosowane do potrzeb i poziomu ryzyka poszczególnych firm. Standard Positive Pay zapewnia podstawową ochronę, weryfikując numery czeków, kwoty, numery rozliczeniowe, kont i daty. Ta wersja skutecznie wychwytuje wiele typowych prób oszustwa, jak zmiana kwoty czy podwójne przedstawienie czeku. Ma jednak jedną istotną wadę: nie sprawdza odbiorcy, co oznacza, że oszust może podmienić nazwisko przy zachowaniu reszty danych.

Payee Positive Pay to najwyższy poziom ochrony przed oszustwami czekowymi. Ta rozszerzona wersja weryfikuje wszystkie elementy Standard Positive Pay, a dodatkowo nazwisko odbiorcy, tworząc kompleksowy system zabezpieczeń, który wychwytuje praktycznie każdy rodzaj oszustwa. Dzięki potwierdzeniu zgodności odbiorcy z autoryzowaną listą, Payee Positive Pay uniemożliwia przekierowanie środków do nieuprawnionych osób. Eksperci oraz instytucje finansowe zalecają tę opcję w przypadku obsługi dużych kwot lub działalności w branżach o podwyższonym ryzyku.

Reverse Positive Pay odwraca tradycyjny model, przenosząc większą odpowiedzialność na firmę. Zamiast automatycznego oznaczania podejrzanych czeków przez bank, to bank codziennie przesyła firmie listę wszystkich przedstawionych czeków. Dział finansowy ręcznie przegląda tę listę i instruuje bank, które czeki zrealizować, a które odrzucić. Podejście to daje większą kontrolę, ale wymaga codziennego monitorowania i szybkiego podejmowania decyzji, aby zapobiec realizacji fałszywych czeków.

ACH Positive Pay rozszerza ochronę przed oszustwami na płatności elektroniczne. Organizacje mogą ustalić listę autoryzowanych dostawców i zatwierdzonych kwot. W momencie inicjowania przelewu system sprawdza, czy transakcja odpowiada autoryzowanemu dostawcy i zatwierdzonej kwocie. Próba nieautoryzowanego transferu zostaje natychmiast oznaczona do przeglądu, chroniąc przed oszustwami elektronicznymi.

Positive Pay zapewnia szereg korzyści daleko wykraczających poza samo zapobieganie oszustwom. Najbardziej oczywistą jest drastyczne ograniczenie ryzyka oszustw czekowych. Porównując każdy czek z autoryzowaną listą przed wypłatą, system wychwytuje fałszywe lub zmodyfikowane czeki, zanim zostaną zrealizowane – chroniąc finanse firmy przed potencjalnie katastrofalnymi stratami. To szczególnie ważne dla organizacji wypłacających duże kwoty lub działających w branżach narażonych na oszustwa.

Poza ochroną przed oszustwami, Positive Pay zwiększa ogólną kontrolę i przejrzystość finansową. Przeglądając i zatwierdzając oznaczone czeki, firma ma większy nadzór nad wydatkami i może łatwiej wykryć nietypowe schematy płatności, które mogą świadczyć o nieautoryzowanej aktywności lub oszustwach wewnętrznych. Dzięki temu zarządzanie przepływem gotówki jest łatwiejsze, a wewnętrzne mechanizmy kontrolne – mocniejsze, co pomaga spełniać wymogi audytowe i regulacyjne.

Positive Pay znacząco ogranicza także czasochłonność dochodzeń i odzyskiwania środków po wykryciu oszustwa. Dzięki wychwytywaniu fałszywych czeków przed ich realizacją, firma unika żmudnych procedur reklamacyjnych i prób odzyskania pieniędzy. Proaktywne działanie jest znacznie bardziej efektywne niż reagowanie po fakcie. System upraszcza także uzgadnianie bankowe, ponieważ tylko autoryzowane czeki są księgowane, co ułatwia dopasowanie zapisów księgowych do wyciągów bankowych.

Wdrożenie Positive Pay wzmacnia też relacje z partnerami. Klienci, dostawcy i partnerzy finansowi zyskują pewność, że Twoja firma traktuje bezpieczeństwo finansowe poważnie i stosuje branżowe standardy ochrony. Takie podejście może wzmocnić reputację biznesową i wyróżnić firmę na tle konkurencji.

Mimo że Positive Pay to potężne narzędzie antyfraudowe, warto znać jego ograniczenia i potencjalne wyzwania. Skuteczność systemu zależy w pełni od poprawności danych przekazywanych przez firmę. Jeśli rejestr wystawianych czeków zawiera błędy – błędne numery, kwoty czy nazwiska odbiorców – legalne czeki mogą zostać oznaczone jako wyjątki, co powoduje niepotrzebne opóźnienia i komplikacje. Wymaga to prowadzenia skrupulatnych zapisów i wdrożenia ścisłych procedur kontroli jakości danych.

Istotnym wyzwaniem jest też obsługa wyjątków. Każdy zakwestionowany czek wymaga przeglądu i decyzji działu finansowego. Przy dużej liczbie czeków może to generować znaczne obciążenie administracyjne. Jeżeli firma nie przejrzy wyjątków na czas lub przekroczy termin odpowiedzi, bank może automatycznie zrealizować lub zwrócić czeki, co może zakłócić procesy płatnicze.

Positive Pay nie chroni również przed wszystkimi rodzajami oszustw. Oszustwa wewnętrzne – gdy pracownicy lub upoważnieni użytkownicy dopuszczają się nadużyć – mogą nie zostać wykryte, jeśli sprawca ma dostęp do rejestru wystawianych czeków. Podobnie oszustwa związane z kradzieżą czystych blankietów czy podrobionymi upoważnieniami wykraczają poza zakres ochrony Positive Pay. Potrzebna jest więc wielowarstwowa strategia bezpieczeństwa: Positive Pay w połączeniu z solidnymi kontrolami wewnętrznymi, bezpiecznym obiegiem blankietów i szkoleniami pracowników.

Na koniec, większość banków pobiera opłaty za usługę Positive Pay – od miesięcznych abonamentów po opłaty za każdą rozbieżność. Koszty te należy uwzględnić w budżecie i zestawić z potencjalnymi stratami z tytułu oszustw. W praktyce dla większości firm koszt usługi jest nieporównywalnie niższy niż skutki nawet jednego poważnego incydentu.

Wybór pomiędzy Positive Pay a Reverse Positive Pay zależy od potrzeb, zasobów i akceptowanego poziomu ryzyka. Tradycyjny Positive Pay przenosi główną odpowiedzialność za wykrywanie oszustw na bank. Firma przesyła listę autoryzowanych czeków, a bank automatycznie porównuje każdy czek z tą listą i oznacza rozbieżności do przeglądu. Wymaga to początkowego zaangażowania w przygotowanie i przekazanie danych, ale później system działa praktycznie bezobsługowo. To idealne rozwiązanie dla firm szukających pasywnego, „ustaw i zapomnij” zabezpieczenia.

Reverse Positive Pay z kolei przenosi odpowiedzialność bezpośrednio na firmę. Każdego dnia bank przesyła listę wszystkich przedstawionych czeków, a dział finansowy musi każdą pozycję zatwierdzić lub odrzucić. Zapewnia to maksymalną kontrolę i wgląd, ale wymaga codziennego zaangażowania i szybkich decyzji. Jeśli firma nie odpowie na czas, bank może automatycznie zrealizować czeki, co może umożliwić przejście fałszywych płatności.

Kluczowa różnica polega na balansie między kontrolą a wygodą. Positive Pay daje wygodę, bo to bank wykonuje większość pracy weryfikacyjnej, podczas gdy Reverse Positive Pay oferuje pełną kontrolę kosztem większego nakładu pracy. Większość firm wybiera tradycyjny Positive Pay jako rozwiązanie lepiej dopasowane do codziennych potrzeb, choć organizacje o wysokim poziomie ryzyka lub specyficznych wymogach compliance wybierają Reverse Positive Pay.

Aby skutecznie wdrożyć Positive Pay, należy zadbać o odpowiednie przygotowanie i stałe zarządzanie systemem. Na początek skontaktuj się ze swoim bankiem, by potwierdzić dostępność usługi, poznać jej funkcje, koszty i opcje integracji. Większość dużych banków oferuje Positive Pay, często z możliwością płynnej integracji z popularnym oprogramowaniem księgowym, jak QuickBooks czy systemy Treasury Management.

Kolejnym krokiem jest integracja Positive Pay z systemem wystawiania czeków i księgowości, by zautomatyzować generowanie i przesyłanie danych. Praca ręczna jest czasochłonna i podatna na błędy, dlatego automatyzacja jest kluczowa dla utrzymania jakości danych i sprawności operacyjnej. Wiele programów księgowych generuje pliki Positive Pay bezpośrednio z rejestru czeków, eliminując ręczne wpisywanie i minimalizując ryzyko pomyłek.

Przeszkol swój zespół finansowy w zakresie korzystania z Positive Pay. Pracownicy powinni znać procedury przesyłania plików, przeglądania wyjątków i reagowania na oznaczone transakcje. Ustal jasne zasady i terminy przeglądu, by żaden czek nie pozostał bez decyzji i nie przegapić ważnych terminów.

Na koniec aktywnie monitoruj rachunki i regularnie analizuj raporty wyjątków. Ustaw alerty dla wysokokwotowych czeków lub nietypowych płatności i dokładnie sprawdzaj każde odstępstwo przed zatwierdzeniem transakcji. Taka czujność gwarantuje, że system Positive Pay działa z pełną skutecznością i wychwytuje próby oszustw zanim wpłyną one na Twoją firmę.

Wraz z rozwojem metod oszustw czekowych i coraz większą kreatywnością przestępców, Positive Pay pozostaje kluczowym elementem kompleksowych strategii antyfraudowych. Współczesne usprawnienia obejmują integrację z zaawansowaną analizą obrazów, monitoringiem dark web oraz wykrywaniem anomalii opartym na sztucznej inteligencji. Umożliwiają one instytucjom finansowym identyfikację wzorców oszustw, które mogłyby umknąć tradycyjnej weryfikacji.

Patrząc w przyszłość, trend na lata 2025 i kolejne lata to coraz większa automatyzacja i integracja rozwiązań antyfraudowych, łączących Positive Pay z innymi narzędziami bezpieczeństwa. Banki coraz częściej oferują pakiety usług obejmujące weryfikację czeków, monitoring ACH, kontrolę przelewów oraz alerty o oszustwach w czasie rzeczywistym. Firmy, które wdrażają takie kompleksowe podejście, zyskują lepszą ochronę przy zachowaniu efektywności operacyjnej.

Ważnym trendem jest też integracja Positive Pay z systemami płatności cyfrowych. Wraz z rosnącym znaczeniem płatności elektronicznych, systemy zabezpieczające ewoluują, chroniąc zarówno czeki papierowe, jak i transakcje cyfrowe. Taka konwergencja pozwala firmom utrzymać spójne standardy ochrony dla wszystkich form płatności – od czeków, przez przelewy ACH i wire transfery, po nowe technologie płatności cyfrowych.

PostAffiliatePro oferuje zaawansowane rozwiązania do wykrywania oszustw i weryfikacji płatności, które zabezpieczają transakcje Twojej firmy. Wdróż kompleksowe strategie zapobiegania oszustwom dzięki naszej wiodącej platformie.

Dowiedz się, czym jest Positive Pay i jak ta zautomatyzowana usługa zarządzania gotówką zapobiega oszustwom czekowym. Poznaj jej działanie, korzyści, koszty i n...

Kompleksowy przewodnik po czterech rodzajach systemów Positive Pay: Standardowy, Payee, Odwrócony oraz ACH Positive Pay. Dowiedz się, jak każdy z nich chroni pr...

Dowiedz się, jak Positive Pay chroni firmy przed oszustwami czekowymi dzięki zautomatyzowanemu procesowi weryfikacji. Poznaj mechanizmy działania, warianty oraz...

Zgoda na Pliki Cookie

Używamy plików cookie, aby poprawić jakość przeglądania i analizować nasz ruch. See our privacy policy.